Articulo publicado en la primera quincena de Agosto 2016 por la Revista Contadores y Empresas del Grupo Gaceta Jurídica.

RESUMEN EJECUTIVO

Tomando como referencia lo regulado por el Código Tributario y el Reglamento

del Procedimiento de Fiscalización de la Sunat, la autora analiza las

situaciones en las cuales los contribuyentes pueden solicitar prórroga para la presentación

de documentos en un procedimiento de fiscalización, además de las consecuencias

de las mismas, entre otros aspectos relevantes.

INTRODUCCIÓN

Entre las diversas facultades que tiene la Administración

Tributaria, encontramos a la de fiscalización, la

cual permite verificar la correcta determinación de

las obligaciones tributarias tanto sustanciales como

formales e incluye la inspección, la investigación y

el control del cumplimiento de obligaciones tributarias,

incluso de aquellos sujetos que gozan de

inafectación, exoneración o beneficios tributarios.

Por otro lado, se debe considerar que la facultad

de fiscalización se puede ejercer de manera discrecional

de acuerdo a la Norma IV del Título Preliminar

del Código Tributario, lo cual implica que la administración

“optará por la decisión administrativa

que considere más conveniente para el interés

público, dentro del marco que establece la ley”.

Con respecto a este punto, debemos aclarar que

esta discrecionalidad no implica una plena libertad

de actuación de la Sunat, sino que dicha actuación

se debe ajustar al principio de legalidad, en mérito

del cual, solo pueden realizar lo que las normas de

carácter legal y constitucional, les faculta.

I. EL PROCEDIMIENTO DE FISCALIZACIÓN

Teniendo en cuenta que el ejercicio de la función

fiscalizadora incluye la inspección, la investigación

y el control del cumplimiento de obligaciones tributarias,

incluso de aquellos sujetos que gocen de

inafectación, exoneración o beneficios tributarios

y también se desarrolla de forma discrecional(1); se

le ha otorgado a la Administración Tributaria una

serie de potestades discrecionales, entre las que

encontramos la de exigir a los deudores tributarios

la exhibición y/o presentación de:

- Sus libros, registros y/o documentos que sustenten

la contabilidad y/o que se encuentren

relacionados con hechos susceptibles de generar

obligaciones tributarias, los que deberán

ser llevados de acuerdo con las normas correspondientes.

- Su documentación relacionada con hechos

susceptibles de generar obligaciones tributarias

en el supuesto de deudores tributarios

que de acuerdo con las normas legales no se

encuentren obligados a llevar contabilidad.

- Sus documentos y correspondencia comercial

relacionada con hechos susceptibles de generar

obligaciones tributarias.

En ese sentido, podemos observar que el artículo

87 del citado Código Tributario, establece entre

las obligaciones de los administrados, permitir

el control por la Administración Tributaria, así

como presentar o exhibir, en las oficinas fiscales

o ante los funcionarios autorizados, según señale

la Administración, las declaraciones, informes,

libros de actas, registros y libros contables y

demás documentos relacionados con hechos

susceptibles de generar obligaciones tributarias,

en la forma, plazos y condiciones que le sean

requeridos, así como formular las aclaraciones

que le sean solicitadas. Esta obligación incluye

proporcionar los datos necesarios para conocer

los programas y los archivos en medios magnéticos o de cualquier otra naturaleza; así como

proporcionar o facilitar la obtención de copias

de las declaraciones, los informes, los libros de

actas, registros y libros contables y demás documentos

relacionados con hechos susceptibles

de generar obligaciones tributarias, las mismas

que deberán ser refrendadas por el sujeto fiscalizado

o, de ser el caso, su representante legal;

así como, proporcionar a la Administración

Tributaria la información que esta requiera, o

la que ordenen las normas tributarias, sobre las

actividades del deudor tributario o de terceros

con los que guarden relación, de acuerdo a la

forma, plazos y condiciones establecidas.

Como se puede apreciar de las normas expuestas,

no solo se le ha otorgado a la Sunat la potestad

de fiscalizar las obligaciones tributarias de los

contribuyentes, sino que, a su vez, los contribuyentes

se encuentran en la obligación de permitir el control de la Sunat, y contribuir con

lo necesario para el normal desarrollo de

la fiscalización.

El procedimiento de fiscalización se inicia

en la fecha en que surte efectos la notificación

al sujeto fiscalizado de la carta

que presenta al agente fiscalizador y el

primer requerimiento de información.

De notificarse los referidos documentos

en fechas distintas, el procedimiento se

considerará iniciado en la fecha en que

surte efectos la notificación del último

documento.

De igual modo, según lo previsto en

el artículo 61 del Código Tributario, se

establece que, la fiscalización que realice

la Sunat puede ser definitiva o parcial;

considerándose que nos encontramos

frente a una fiscalización parcial cuando se revise parte, uno o algunos de los elementos

de la obligación tributaria. Adicionalmente,

al inicio del procedimiento, la

Administración Tributaria debe comunicar

al deudor tributario, el carácter parcial de

la fiscalización y los aspectos que serán

materia de revisión, considerando un

plazo de seis (6) meses.

Iniciado el procedimiento de fiscalización

parcial, la Sunat podrá ampliarlo

a otros aspectos que no fueron materia

de la comunicación inicial, previo aviso

al contribuyente, no alterándose el plazo

de seis (6) meses, salvo que se realice una

fiscalización definitiva. En este último

supuesto se aplicará el plazo de un (1)

año, el que se computará desde la fecha

en que el deudor tributario entregue la

totalidad de la información y/o documentación

que le fuera solicitada en el primer

requerimiento referido a la fiscalización

definitiva.

En el caso de la fiscalización definitiva, tal y como señala el artículo 62-A del

Código Tributario, el procedimiento debe

efectuarse en el plazo de un (1) año,

computado a partir de la fecha en que

el deudor tributario entregue la totalidad

de la información y/o documentación que

fuera solicitada por la Administración

Tributaria, en el primer requerimiento

notificado en ejercicio de su facultad

de fiscalización. Asimismo, de presentarse

la información y/o documentación

solicitada parcialmente no se tendrá por

entregada hasta que se complete esta. El

vencimiento del plazo establecido tiene

como efecto que la Administración Tributaria

no podrá requerir al contribuyente

mayor información de la solicitada; sin

perjuicio de que luego de transcurrido

este pueda notificar los actos a que se

refiere el primer párrafo del artículo 75

del Código Tributario, dentro del plazo

de prescripción para la determinación

de la deuda.

II. PRÓRROGA DE PLAZOS OTORGADOS

EN LOS REQUERIMIENTOS DE

INFORMACIÓN

El Reglamento del Procedimiento de Fiscalización

de la Sunat, Decreto Supremo

N° 085-2007-EF, siendo una norma dise-

ñada para ser aplicada solo a los procedimientos

de fiscalización, ha previsto la

posibilidad de solicitar la prórroga de los

plazos otorgados por la Administración,

únicamente, dentro de estos procedimientos

propiamente calificados como

tales; por tal motivo, dicha regulación no

es aplicable, a ninguna acción realizada

por la Administración que se encuentre

fuera de esta calificación (por ejemplo las

acciones de verificación), cuya prórroga

a un requerimiento quedará sujeta a la

discrecionalidad del funcionario de la

Sunat, de si otorga o no un plazo ante

la solicitud del contribuyente. Ciertamente,

es importante hacer presente que

el artículo 62-A del Código Tributario ha

previsto que una de las causales para la

suspensión del plazo de la fiscalización

sea durante el plazo de las prórrogas

solicitadas por el deudor tributario.

Por tanto, el artículo 7 del Reglamento

del Procedimiento de Fiscalización de la

Sunat-Decreto Supremo N° 085-2007-EF

regula el derecho del contribuyente, si

lo considera necesario, de solicitar la

prórroga o ampliación del plazo otorgado

por la Sunat para la presentación

de documentos, presentándose los siguientes

casos:

1. Exhibición y/o presentación de la

documentación de manera inmediata

El numeral 1 del artículo 7 del reglamento

mencionado dispone que cuando la Sunat

requiera la exhibición y/o presentación de

la documentación de manera inmediata y

el sujeto fiscalizado justifique la aplicación

de un plazo para la misma, el agente

fiscalizador elaborará un acta(2), dejando

constancia de las razones comunicadas

por el contribuyente y la evaluación de

estas, así como de la nueva fecha en que

debe cumplirse con lo requerido. Así, el

plazo que se otorgue, con motivo de la

prórroga, no deberá ser menor a dos (2)

días hábiles.

Si el sujeto fiscalizado no solicita la

prórroga se elaborará el resultado del requerimiento. También se elaborará

dicho documento si las razones del mencionado

sujeto no justifican otorgar la

prórroga debiendo el agente fiscalizador

indicar en el resultado del requerimiento

la evaluación efectuada.

2. Requerimiento de exhibición y/o

presentación de la documentación

en un plazo mayor a 3 días

El numeral 2 del artículo 7 del Decreto

Supremo N° 085-2007-EF establece que

cuando la exhibición y/o presentación

de la documentación deba cumplirse

en un plazo mayor a los tres (3) días

hábiles de notificado el requerimiento, el

sujeto fiscalizado que considere necesario

solicitar una prórroga, deberá presentar

un escrito sustentando sus razones con

una anticipación no menor a tres (3) días

hábiles anteriores a la fecha en que debe

cumplir con lo requerido. Es importante

resaltar que esta solicitud debe estar

sustentada o fundamentada de forma

razonable para lograr la aprobación de

prórroga del plazo otorgado.

A su vez, el Tribunal Fiscal, a través de la

Resolución Nº 03846-1-2004 indica que,

“a fin de justificar la solicitud de un plazo

adicional no basta el argumento “a fin de

cumplir con lo requerido” sin esgrimir o

acreditar fundamento alguno.”

De igual modo, es importante mencionar

lo señalado por Alva Matteucci, respecto

al plazo de presentación de la solicitud

de prórroga, puesto que “hay que tener

mucho cuidado con la presentación del

escrito de sustentación de la prórroga,

toda vez que la regla mencionada en el

párrafo anterior indica que debe ser presentada

con tres días hábiles anteriores a

la fecha del vencimiento, con lo cual no

se debe contar desde el último día sino

desde el penúltimo día”(3).

3. Requerimiento de exhibición y/o

presentación de la documentación

en un plazo de 3 días

El numeral 3 del artículo 7 del Decreto

Supremo N° 085-2007-EF prevé que si la

exhibición y/o presentación debe ser efectuada

dentro de los tres (3) días hábiles

de notificado el requerimiento, se podrá

solicitar la prórroga hasta el día hábil

siguiente de realizada dicha notificación.

La ampliación del plazo debe de estar

sustentada razonablemente, tal y como señala el Tribunal Fiscal en la Resolución

N° 5170-Q-2014, “que el hecho que el

representante de la quejosa haya tenido

problemas de salud y se encuentre con

descanso médico a la fecha de vencimiento

del Requerimiento N° 0721140000392,

no enerva el hecho de que se encontrara

obligada al cumplimiento de lo solicitado

por la Administración, más aún si para tal

efecto no era necesaria la presencia física

del representante legal, pudiendo haber

sido cumplida a través de cualquier otra

persona que acreditara su representación,

por lo que lo alegado por la quejosa

carece de sustento”(4).

Así, también tenemos la Resolución

Nº 8819-3-2009 emitida por el Tribunal

Fiscal, la cual estima que: “Si bien la

Administración Tributaria se encuentra

facultada para solicitar la exhibición y/o

presentación de documentación relacionada

con las obligaciones tributarias del

contribuyente, pudiendo excepcionalmente

el requerimiento de información

surtir efectos en la fecha de su recepción,

también es imprescindible que en

atención al principio de razonabilidad

y al inciso a) del numeral 1 del artículo

62 del Código Tributario concordado

con el artículo 106 del referido Código, el plazo otorgado para cumplir con el

requerimiento de información guarde

coherencia con el volumen y tipo de

información solicitada. Que el contribuyente

se limite a indicar que por la premura

con la que se le requirió la información

se le hacía difícil presentarla, no es una

razón debidamente justificada que amerite

la concesión de la prórroga señalada en

el penúltimo párrafo del numeral 1 del

artículo 62 del Código Tributario”.

En síntesis, para una mejor comprensión

de las situaciones antes descritas, veamos

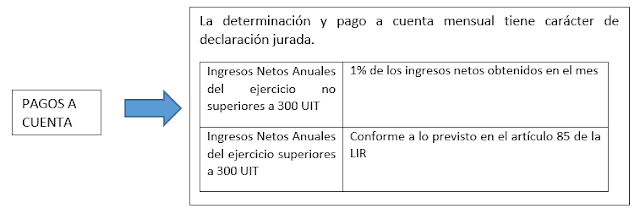

el siguiente cuadro:

Además, el artículo 7 del Decreto Supremo

N° 085-2007-EF prevé que de no cumplirse

con los plazos señalados para solicitar la

prórroga, esta se considerará como no

presentada salvo caso fortuito o fuerza

mayor debidamente sustentado. Para estos

efectos deberá estarse a lo establecido en el

artículo 1315 del Código Civil(5). Asimismo,

también se considerará como no presentada

la solicitud de prórroga cuando se alegue la

existencia de caso fortuito o fuerza mayor y

no se sustente dicha circunstancia(6).

En ese sentido, el Tribunal Fiscal mediante

Resolución N° 18754-10-2013,

jurisprudencia de observancia obligatoria,

estableció que: “La Resolución de Superintendencia Nº 021-2007/Sunat,

que establece una prórroga automática

del plazo para cumplir las obligaciones

tributarias cuando se declara en estado

de emergencia una zona por desastres

naturales, solo es aplicable cuando se

declare en emergencia una zona por la

ocurrencia de dichos desastres”.

Cabe referir que la Sunat responderá la

solicitud planteada por el sujeto fiscalizado

mediante una carta, la cual podrá ser

notificada hasta el día anterior a la fecha

de vencimiento del plazo originalmente

consignado en el requerimiento. De lo

indicado, se podría deducir que es una

facultad de Sunat remitir la carta dando respuesta al contribuyente, encontrándose

este hecho dentro de su margen

de discrecionalidad.

III. PRÓRROGA TÁCITA DE PLAZOS

OTORGADOS EN LOS REQUERIMIENTOS

DE INFORMACIÓN

En el supuesto de que la Sunat no responda

el escrito del sujeto fiscalizado

hasta el día anterior a la fecha de vencimiento

del plazo originalmente consignado

en el requerimiento, se produce

una prórroga tácita del plazo otorgado,

la cual se otorgará, automáticamente,

de la siguiente manera:

Finalmente, cabe considerar que en el

Informe N° 064-2008-Sunat/2B000, la

Administración Tributaria ha concluido

que no es posible extender, a solicitud

del interesado, el plazo que le ha sido

otorgado para presentar observaciones

a las conclusiones de la verificación o

fiscalización comunicadas mediante el requerimiento

emitido conforme al artículo

75 del Código Tributario. Este informe se

sustenta en que el artículo 9 del Reglamento

del Procedimiento de Fiscalización

no contempla la posibilidad de prórroga

del indicado plazo, a diferencia de lo

normado para otros requerimientos en

los artículos 7 y 8 de ese Reglamento(7).

(1) Según lo prescrito en el artículo 62, inciso 1, del TUO del Código Tributario-Decreto Supremo N° 133-2013-EF.

(2) Según lo previsto en el artículo 5 del Reglamento del Procedimiento de Fiscalización de la Sunat-Decreto Supremo

N° 085-2007-EF, mediante actas, el agente fiscalizador dejará constancia de la solicitud de prórroga del plazo de

exhibición o presentación de documentación presentada por el sujeto fiscalizado y de su evaluación, así como de

los hechos constatados en el procedimiento de fiscalización excepto de aquellos que deban constar en el Resultado

del Requerimiento.

(3) ALVA MATTEUCCI, Mario. “Comentarios al Reglamento del Procedimiento de Fiscalización de la Sunat: en aquellos

aspectos relacionados con las cartas y los requerimientos”. Véase en: .

(4) Con similar criterio, tenemos la Resolución N° 3253-5-2003 emitida por el Tribunal Fiscal, la cual señala “es irrelevante

lo que alega el contribuyente en el sentido de que existieron razones justificadas que le impidieron cumplir

con dicha presentación pues su contador se encontraba de viaje, al verificarse que el gerente de la empresa tuvo

acceso a los libros contables cuando el contador estaba de viaje”.

(5) El Código Civil, en su artículo 1315 prevé que: “Caso fortuito o fuerza mayor es la causa no imputable, consistente

en un evento extraordinario, imprevisible e irresistible, que impide la ejecución de la obligación o determina su

cumplimiento parcial, tardío o defectuoso”.

(6) En la Resolución N° 3303-10-2014, el Tribunal Fiscal indica que “la recurrente presentó una solicitud de

prórroga para cumplir con el requerimiento de la Administración, dos días después de que había vencido el

plazo otorgado para cumplir con lo solicitado en el mencionado requerimiento, por lo que según lo dispuesto

por el numeral 2 del artículo 7 del Reglamento del Procedimiento de Fiscalización de la Sunat, correspondía

que dicha solicitud se considere como no presentada por haber sido presentada fuera del plazo (no

menor a 3 días hábiles anteriores a la fecha en que debe cumplir con lo requerido), no existiendo el deber

de la Administración de contestarla, en tal sentido carece de sustento lo alegado por aquella en cuanto a

que esta última debió emitir un pronunciamiento expreso sobre la misma y que al no haber efectuado ello,

vulneró sus derechos de petición y al debido proceso; debiendo precisarse además, que la presentación

de la mencionada solicitud de prórroga no se sustenta en un caso fortuito o fuerza mayor debidamente

acreditado y que, en tal sentido, no existía obligación de la Administración de atender la solicitud de la recurrente,

debido a que en observación de lo dispuesto por el numeral 1 del artículo 62 del Código Tributario

había cumplido con otorgarle un plazo mayor previsto en esta norma para efectuar la presentación de la

documentación solicitada”.

(7) Similar criterio se puede apreciar en las Resoluciones del Tribunal Fiscal Nºs 4439-Q-2015, 2450-Q-2014 y

4011-4-2012.